- 30代子育て世帯の資産運用を知りたい

- 米国ETF投資の実績を知りたい

- 他人の資産運用の状況に興味がある

こんにちは、ももたまです。

2019年3月に米国ETF投資を開始して7ヶ月が経ちました。

毎月コツコツ積立投資をおこなって行く中で、今月初めてETFを売却しました。売却したETFはIFGL(iシェアーズ 先進国(除く米国)不動産ETF)です。

目次

セミリタイア環境構築に向けた資産運用方針

『55歳までにセミリタイア出来る環境を作ること』が私達の人生の目標の1つです。

セミリタイア環境を作るために、私達は現在『米国ETF投資』と『企業型確定拠出年金』に取り組んでいます。

| 運用方針 | 米国ETF投資 | 企業型確定拠出年金 |

|---|---|---|

| 投資対象 | 米国ETF全般 | 外国債券・株式インデックス |

| 投資方法 | 毎月定期積立(一般NISA) | 毎月定期積立 |

| 運用期間 | 20年以上 | 20年以上 |

| 積立金額 | 年間約160万(月約13万) | 年間約60万(月約5万) |

| 備考 | 積立金額は適宜調整 | 給与の一部を加えた最大積立金額 |

ちなみに、私達の人生の目的・目標については、別の記事にまとめています。興味のある方は読んでみて下さい。

ではさっそく、2019年10月の投資・資産運用の詳細な実績をみていきましょう。

30代子育て世帯の米国ETF投資の実績公開

米国ETF・MMFの保有銘柄の詳細

私達が2019年10月現在、保有している全ての銘柄と評価額(1ドル=108.05円)と共に表にまとめました。

| 銘柄 | 口数 | 取得単価 | 現在値 | 損益($) | 損益計($) | 損益計(円) | 評価額別割合 |

|---|---|---|---|---|---|---|---|

| VT | 84 | 74.4 | 75.04 | 0.60 | 50.08 | 5,411 | 43.98% |

| VTI | 13 | 144.1 | 150.63 | 6.48 | 84.27 | 9,105 | 13.66% |

| VYM | 13 | 86.74 | 87.89 | 1.15 | 14.95 | 1,615 | 7.97% |

| LQD | 8 | 117.34 | 126.58 | 9.24 | 73.92 | 7,987 | 7.07% |

| IYR | 7 | 87.59 | 93.26 | 5.67 | 39.66 | 4,285 | 4.56% |

| VOO | 3 | 261.66 | 272.13 | 10.47 | 31.41 | 3,394 | 5.70% |

| HDV | 3 | 92.96 | 93.12 | 0.16 | 0.48 | 52 | 1.95% |

| MMF | 1 | 1986.24 | 1986.24 | 0 | 0 | 0 | 13.86% |

| Cache | 1 | 180.22 | 180.22 | 0 | 0 | 0 | 1.26% |

| 合計 | 294.77 | 31,850 | 100% |

今月の積立銘柄

- VT:20口

- VYM:4口

繰り返しになりますが、今月はIFGL(iシェアーズ 先進国(除く米国)不動産ETF)を売却し、VTとVYMのみを積立しました。

IFGLを売却した理由は、私達が目指すアセット・アロケーション(資産配分)を考えた時、不動産をアメリカのみとしたためです。

また、外貨積立で増えていく米ドル(Cache)は定期的にMMFへ投資しています。

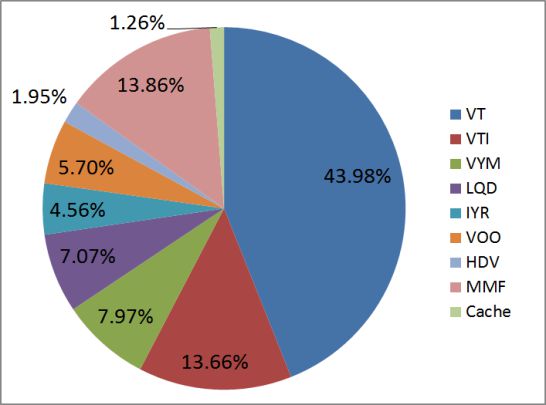

米国ETF・MMFの銘柄別の保有割合

保有しているETFとMMFを、現在の評価額で計算した銘柄別の保有割合がこちらです。

保有割合が13.66%の2番目であるVTI(米国株式)は、数ヶ月買付を行っていません。ただ、1口あたりの基準価額が高いので割合としては多くなっています。

私達はVT(全世界株式)を中心としたポートフォリオを考えているので、VTIも時期をみて売却していく必要がありますね。

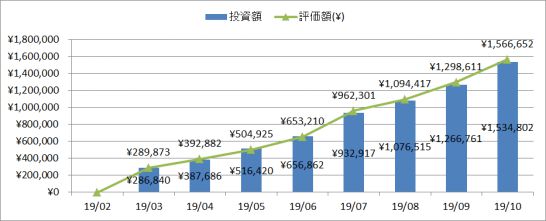

米国ETF・MMFの投資額・評価額推移

2019年10月の投資額と評価額を加えた推移グラフがこちらです。

| 年月 | 運用金額(円) | 評価額(円) | 損益差額(円) | 積立額(円) | 為替(1ドル) |

|---|---|---|---|---|---|

| 2019年10月 | 1,534,802 | 1,566,652 | 31,850 | 278,829 | 108.69 |

| 2019年9月 | 1,255,973 | 1,298,611 | 42,638 | 179,458 | 108.05 |

| 2019年8月 | 1,076,515 | 1,094,417 | 17,902 | 143,598 | 105.99 |

| 2019年7月 | 932,917 | 962,301 | 29,384 | 276,055 | 108.88 |

| 2019年6月 | 656,862 | 653,210 | -3,652 | 140,442 | 108.47 |

| 2019年5月 | 516,420 | 504,925 | -11,495 | 128,734 | 109.64 |

| 2019年4月 | 387,686 | 392,882 | 5,196 | 100,846 | 111.49 |

| 2019年3月 | 286,840 | 289,873 | 3,033 | 286,840 | 110.00 |

| 2019年2月 | 0 | 0 | 0 | 0 | – |

今月の積立額は約27万円といつもより多くなりました。

理由はMMFの買付を約10万円ほど行ったためです。IFGLの売却益、分配金、外貨積立によって貯まった米ドルでMMFを買付しました。

MMFは外貨建て、つまり為替の影響を受けるリスク資産のため、大量に保有するのは避けるべきです。

私達の場合、キャッシュポジションがかなり高く(90%以上)、外貨積立の金額を増やしたわけではありません。

ETFの買付金額が少し少なく、ETFの売却と分配金で米ドルが増えただけの為、今月はMMFを買付することにしました。

もちろん、MMFの割合が多くなってきたら外貨積立を一時的に止めて、MMFを売却してETFを買付するのも良いですね。

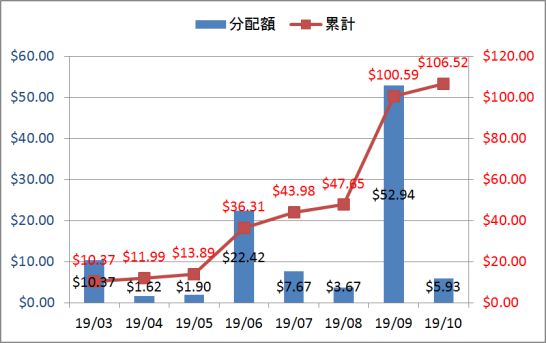

米国ETF・MMFの分配金の推移

2019年10月17日における米国ETFの分配金の詳細と推移をグラフにまとめました。

| 日付 | ティッカー等 | 分配金(ドル) |

|---|---|---|

| 2019年10月7日 | LQD | 2.42 |

| 2019年10月1日 | VOO | 3.51 |

| 2019年9月30日 | IYR | 4.19 |

| 2019年9月30日 | IFGL | 3.13 |

| 2019年9月30日 | HDV | 2.32 |

| 2019年9月30日 | MMF | 1.15 |

| 2019年9月27日 | VYM | 6.38 |

| 2019年9月27日 | VT | 25.06 |

| 2019年9月19日 | VTI | 8.19 |

今月、分配金が累計106ドル(約11,448円)を達成し、年間1万円の資産所得を達成することが出来ました。

私達は高配当株投資のように、キャッシュフローを増やしていく投資をしている訳ではありません。

それでも、インデックス投資をしながら、キャッシュフローの良さを学ぶことが出来るのは、米国ETF投資のメリットの1つだと実感しています。

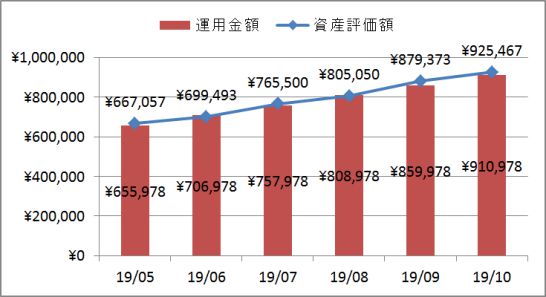

30代子育て世帯の企業型確定拠出年金実績

企業型確定拠出年金の推移をまとめたのがこちらのグラフです。

| 年月 | 運用金額(円) | 評価額(円) | 損益差額(円) | 積立額(円) |

|---|---|---|---|---|

| 2019年10月 | 910,978 | 925,467 | 14,489 | 51,000 |

| 2019年9月 | 859,978 | 879,373 | 19,395 | 51,000 |

| 2019年8月 | 808,978 | 805,050 | -3,928 | 51,000 |

| 2019年7月 | 757,978 | 765,500 | 7,522 | 51,000 |

| 2019年6月 | 706,978 | 699,493 | -7,485 | 51,000 |

| 2019年5月 | 655,978 | 667,057 | 11,079 | 51,000 |

企業型確定拠出年金は特にやることがないので、淡々と積み上げていくだけですね。

暴落リスク・為替リスク時の資産減少額を確認

2019年10月現在、暴落リスク・為替リスクによる資産減少見込みがこちらです。

| リスク計算 | 運用金額(円) | 暴落時の想定額(円) | 暴落リスク(5割減) | 為替リスク(3割減) |

|---|---|---|---|---|

| 米国ETF投資 | 1,534,802 | 537,180.7 | ○ | ○ |

| 企業型DC | 910,978 | 455,489 | ○ | × |

| 合計 | 2,445,780 | 992,669.7 | – | – |

資産が約240万円から約100万まで減少する可能性があるということですね。暴落は必ずやってきます。

子育て世帯だからこそ、余剰資金を無理のない範囲で積み立てていけるようにしていきましょう。

なお、暴落リスク・為替リスクについては別記事にまとめてありますので、参考にしてみてください。

投資コラム:売却することの難しさ

今回初めての数口のETFを売却しましたが、精神的な面での難しさを体感しました。

売却する理由は、自分達のアセット・アロケーション(資産配分)に合わせるためだったので、特に悩むことはありませんでした。

ただ、保有していれば分配金も入るし、いつか基準価額が上がって利益が出るタイミングで売りたいと考えるようになっていました。

売ると決めたとき基準額はマイナスだったので、正直少し躊躇して、その後しばらく待ってから売り抜けました。

売却手数料を考慮すると本当に少しだけマイナスでしたが、これまでの分配金を加えるとプラス収益でした。

インデックス投資を行う私達にとって、将来的な売却は絶対的に避けられないです。

今回の経験をしっかりと振り返り、今後の売却時に生かしていきます。

最後に

2019年3月からコツコツと米国ETFの積立投資を進めて、約150万円まで運用金額を積み上げてきました。

これまでお金を貯めるという考えしかなかった私達ですが、資産所得が年間1万円を越えたのは本当に大きな出来事です。

これで毎月1回、夫婦でモーニング(500円×2人)を無料で楽しむことが出来るようになりました。

そして、今月もう一つ大きな経験だったのが『売却』ですね。

思っていた以上に精神的な面で悩み、売却を進められないのだと実感しました。

長期的な積立投資を行っている私達にとって、経験が少なくなりがちな『売却』。

私達は売却することが絶対に必要なので、5年、10年と続けていく中で出口戦略も考えていかないといけません。

一方で、今はしっかりとコツコツ毎月積み上げ続ける事が大切ですね。

資産運用、投資を考えている方、30代の子育て世帯の資産運用状況を知りたい方、米国ETF投資を知りたい方にとって、少しでも今回の記事が参考になれば嬉しいです。